住宅ローンはかなり長い期間をかけて返済するので、いろいろな不安が浮かんでくるのが当然です。

どんなことで悩んでいる人が多いのか

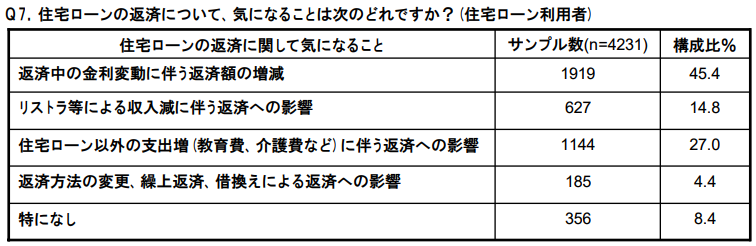

住宅ローンの返済中にどのような悩みが多いのか、住宅金融支援機構が調査したデータがあります(2006年 住宅ローンに関する顧客アンケート調査)。

その結果、下記のようになっています。

| 借入れ元 | 返済額(10年目まで) | 返済額(11年目以降) | 総支払額 |

|---|---|---|---|

| 住宅金融公庫 | 8,043,720円 | 21,827,100円 | 29,870,820円(2,987万円) |

| 池田銀行 | 2,448,720円 | 6,121,800円 | 8,570,520円(857万円) |

| 合計 | 10,492,440円 | 27,948,900円 | 38,441,340円(3,844万円) |

「特になし」が8.4%ということは90%を超える方が住宅ローン返済についてなんらかの不安を感じているわけです。

これはかなり高い数値といえます。

一番多いのが「返済中の金利変動に伴う返済額の増減 45.4%」、続いて「住宅ローン以外の支出増に伴う返済への影響 27.0%」となっています。この2つだけで72.4%となります。

第三位の「リストラ等による収入減に伴う返済への影響 14.8%」も含めると87.2%となります。

返済中の金利変動に伴う返済額の増減

45.4%もの人が不安に思っている金利変動というのは、変動金利の金利上昇ということですね。

固定金利で借りている人は金利が変わらないので関係ないですし、「増減」とありますが返済額が減ることを不安に思う人はいないでしょう。

住宅ローン以外の支出増に伴う返済への影響

これは主に「教育費」でしょう。

住宅を買うのは子どものためという人が多いことは下記の記事で書きましたが、子どもが大きくなるにつれて「教育費」も多くかかってきます。

リストラ等による収入減に伴う返済への影響

これは

- リストラや病気やケガをして仕事ができなくなったときに収入が減ったり、なくなったりすること

- 定年退職して年金だけの生活になった場合

に対する不安ですね。

住宅ローン返済についての不安は3つ

住宅ローン返済についての不安は大きくこの3つと言えるでしょう。

- 返済中の金利変動に伴う返済額の増減=金利が上がってしまうこと

- 住宅ローン以外の支出増に伴う返済への影響=教育費が騰っていくこと

- リストラ等による収入減に伴う返済への影響=定期収入がなくなること

住宅ローン破綻しないためにはどうする?

derneuemann / Pixabay

住宅ローンを借りる人は当然、住宅ローンを完済しようと思って借りるわけですが、残念ながら全員が必ず完済できるわけではありません。

必ずある程度の住宅ローン破綻は起こります。

では実際どのようなパターンで支払うことができなくなるのでしょうか?

わたしは上記のアンケートのように収入が減ってしまう老後に支払えなくなることが多いのかと思っていましたが、実はそうではないのです。

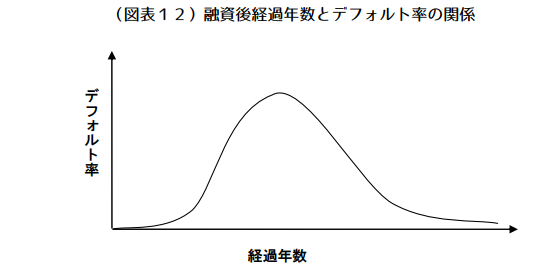

これは日本銀行が調査しているのですが、住宅ローンの支払いを行っている年数と住宅ローン破綻の確率(デフォルト率と呼びます)は下記のようになります。

このようになるのはどうしてなのか?ということも日本銀行が分析していますので引用します。

一般に住宅ローンのデフォルト率は、融資実行当初は低く、その後一定期間に亘って上昇し続けた後、再度低下すると言われている(図表12)。融資実行後の経過年数とデフォルト率との間にこのような関係が生じる理由としては

- ローン実行時には長期的返済計画が組まれているため、外部環境がほとんど変化していない当初段階では、返済が円滑に行われている可能性が高いことに加え、当初は住宅を購入したばかりであり、債務者の返済意欲も高い。

- その後、数年間を経ると返済計画の前提に変化が生じ、無理をして借入を行った債務者のデフォルトリスクが徐々に具現化する。

- 10年程度を過ぎると、信用力が相応に高い債務者がポートフォリに多く残存していることに加え、ローンの元本の返済が進んでおり、債務者のローン完済意欲が増すことから、デフォルト率は徐々に低下する。

といった事情が指摘されている。

引用 – 住宅ローンのリスク管理 2007年3月日本銀行

つまり、住宅ローンの借り始めはだれでも「きちんと返していこう」と考えているので、あまり問題は起きないが、だんだん無理をして借りた人が住宅ローン破綻を起こしていく。

そして、10年くらい経つと住宅ローン破綻すべき人はしてしまっていて、きちんと住宅ローンを返せる人だけが残る、ということです。

まとめ:最初の10年を乗り切る計画を立てよう

geralt / Pixabay

このように住宅ローンの不安を解消し、住宅ローン破綻を起こさないようにするためにはまず「最初の10年間をきちんと支払っていく」ということを考えればいいわけです。

どのような年数で借りるのかは各個人によって違いますが、まずは10年間を乗り切る計画を立てましょう。

10年間を乗り切ればほぼ大丈夫というわけやね!

コメント